Налоговая система России представляет собой сложную структуру, с которой нерезидентам страны приходится сталкиваться, если они имеют доходы от источников в Российской Федерации. Одним из налогов, который они обязаны уплатить, является налог на доходы физических лиц.

Налог на доходы физических лиц для нерезидентов имеет свои особенности и условия, которые можно назвать специфическими. Нерезидентам необходимо тщательно изучить эти условия и понять, как соблюдать требования налогового законодательства страны.

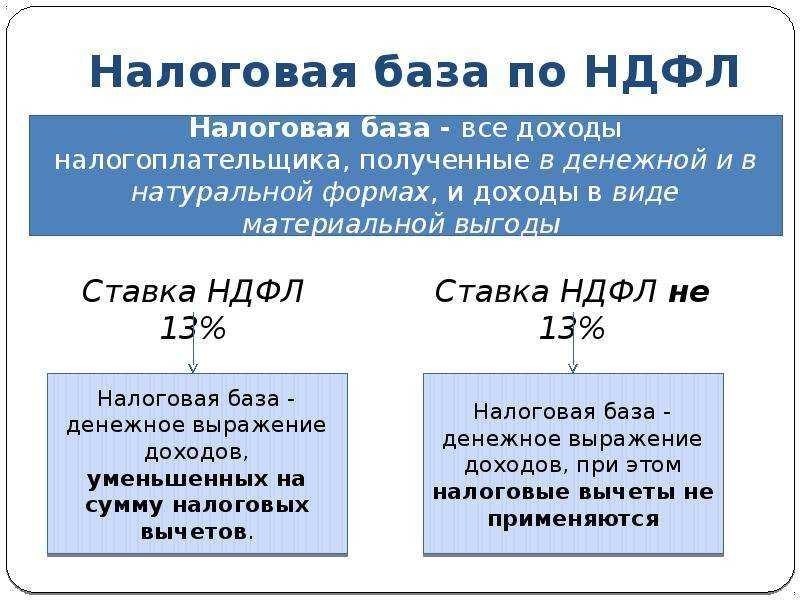

Важно отметить, что данный налог может иметь различные ставки и особенности в зависимости от вида дохода, статуса нерезидента и других факторов. Например, доходы, полученные от деятельности нерезидентами, могут облагаться налогом по иной ставке, чем доходы, полученные от недвижимости или ценных бумаг.

В данной статье мы рассмотрим основные условия и особенности налога на доходы физических лиц для нерезидентов, помогая вам разобраться в сложной налоговой системе и обеспечить правильное уплату налогов в соответствии с требованиями Российской Федерации.

Какие доходы облагаются и каким образом

В данном разделе мы рассмотрим вопросы, связанные с облагаемыми доходами и способом их обложения налогом для нерезидентов и иностранцев, работающих на территории Российской Федерации.

Типы доходов и налогообложение

В соответствии с законодательством, доходы, полученные нерезидентами и иностранными работниками, могут быть различного характера. Среди них могут быть заработная плата, гонорары, авторские вознаграждения, дивиденды, арендные платежи и другие. Каждый тип дохода облагается налогом в зависимости от его характеристик и особенностей.

Важно отметить, что налогообложение доходов нерезидентов и иностранных работников может быть различным в зависимости от места получения дохода. Так, если доход получен от источника, находящегося на территории России, то налог удерживается в России. В случае, если доход получен от источника за пределами России, налог удерживается в стране, где происходит выплата.

Кроме того, ставки налога на доходы нерезидентов и иностранных работников также могут различаться в зависимости от их статуса и вида выплачиваемого дохода. Например, для некоторых категорий высококвалифицированных иностранных специалистов установлены особые ставки налога.

Расчет налога и учет кадров

Для правильного расчета налога на доходы нерезидентов и иностранных работников необходимо учесть множество факторов, таких как ставка налога, размер дохода, статус налогоплательщика и другие. Для удобства и точности расчета налога рекомендуется использовать специальные программы и системы учета, позволяющие автоматизировать этот процесс и минимизировать возможные ошибки.

Кроме того, работодатель обязан осуществлять кадровый учет и вести соответствующую документацию, в которой указываются все сведения о доходах, начисленных и удержанных налогах для каждого нерезидента и иностранного работника.

| Тип дохода | Ставка налога |

|---|---|

| Заработная плата | 13% |

| Гонорары | 30% |

| Авторские вознаграждения | 10% |

| Дивиденды | 15% |

| Арендные платежи | 20% |

Итак, налогообложение доходов нерезидентов и иностранных работников в России представляет собой сложную систему, которая требует внимательного изучения и правильного применения законодательства. Работодателям следует проводить расчет налога корректно и своевременно уплачивать налоговые суммы в соответствии с требованиями законодательства для соблюдения налоговых обязательств перед государством.

Если работник – нерезидент и иностранец

Для нерезидентов и иностранцев действуют специальные правила и условия в отношении уплаты налога на доходы. С 2025 года планируются изменения, которые также затронут эту категорию работников. Важно знать, какие доходы облагаются налогом и каким образом происходит расчет и уплата налога для нерезидентов и иностранцев.

Одним из важных факторов, влияющих на размер налога для нерезидентов, является место получения дохода. Учитывается, где иностранец осуществляет свою работу или получает доходы. Также, если налоговый статус работника изменяется в течение года, это может повлиять на сумму налога, которую он должен уплатить.

Для нерезидентов, которые являются самозанятыми или индивидуальными предпринимателями, существуют свои особенности. Расчет зарплаты и кадровый учет таких работников требует специального подхода и знания соответствующих правил и норм.

Гражданин и налоговый резидент — это два разных понятия, и для нерезидентов и иностранцев важно понимать разницу между ними и соблюдать соответствующие налоговые обязательства.

Что изменится с 2025 года

В следующем году ожидаются изменения, касающиеся налогообложения граждан, не являющихся резидентами. В связи с этим, важно быть в курсе новых правил и требований, которые будут вступать в силу с начала 2025 года.

Одной из ключевых изменений, которые будут влиять на налогообложение нерезидентов, является введение новых ставок НДФЛ. Эти ставки будут различаться в зависимости от страны проживания и национальности гражданина. Таким образом, каждый нерезидент будет обязан уплачивать налог в соответствии с установленными ставками, которые отличаются от тех, которые применяются к резидентам.

Помимо этого, иностранным специалистам, работающим в России по рабочим патентам, также придется столкнуться с некоторыми изменениями в налогообложении. Новые правила могут повлиять на размер НДФЛ, который будет удерживаться с их заработной платы. Поэтому, важно внимательно изучить эти изменения и учесть их при планировании своих финансовых обязательств.

Важно отметить, что данные изменения не затронут налогообложение граждан, являющихся налоговыми резидентами России. Для них применяются отдельные правила и ставки НДФЛ.

Знание новых ставок и правил налогообложения для нерезидентов станет необходимым инструментом для эффективного управления финансами и правильного планирования налоговых обязательств. Поэтому, рекомендуется ознакомиться с ними заранее и обратиться за консультацией к специалистам, чтобы избежать непредвиденных ситуаций и минимизировать налоговую нагрузку.

НДФЛ у граждан ЕАЭС

В данном разделе мы рассмотрим особенности уплаты налога на доходы физических лиц (НДФЛ) для граждан Евразийского экономического союза (ЕАЭС). ЕАЭС представляет собой международную организацию, объединяющую несколько государств, включая Россию, Беларусь, Казахстан, Армению и Киргизию. Граждане этих стран имеют различные правила и условия при уплате НДФЛ.

Одним из важных факторов, влияющих на размер НДФЛ у граждан ЕАЭС, является место получения дохода. Если доход получен в стране, отличной от страны резидентства, то применяются условия налогообложения этой страны. В данном случае, граждане ЕАЭС, работающие за границей, должны учитывать налоговые законы той страны, где получают доходы. Это может включать определенные льготы и ставки налогообложения, которые могут отличаться от ставок в странах ЕАЭС.

Также, следует отметить, что при наличии изменений в налоговом статусе гражданина ЕАЭС, изменяются и условия уплаты НДФЛ. Например, если гражданин приобретает статус резидента другой страны, он должен учитывать налоговые нормы этой страны для правильного расчета и уплаты налога на доходы.

Таблица ставок НДФЛ для граждан ЕАЭС

| Страна ЕАЭС | Ставка НДФЛ |

|---|---|

| Россия | 13% |

| Беларусь | 13% |

| Казахстан | 10% |

| Армения | 23% |

| Киргизия | 10% |

В таблице представлены ставки НДФЛ для граждан стран ЕАЭС в зависимости от места их налогового резидентства. Эти ставки являются общепринятыми и применяются при расчете налога на доходы физических лиц.

Влияние на размер НДФЛ

Размер НДФЛ у граждан ЕАЭС может быть изменен в зависимости от различных факторов. Одним из таких факторов является статус налогоплательщика. Например, для некоторых категорий налогоплательщиков, таких как высококвалифицированные иностранные специалисты или иностранцы, работающие по патенту, могут быть установлены специальные ставки НДФЛ.

Важно отметить, что гражданин и налоговый резидент — это понятия, которые необходимо различать при уплате НДФЛ. Налоговый резидент является лицом, которое считается налоговым резидентом определенной страны согласно законодательству. Гражданство гражданина не всегда определяет его налоговый статус, и поэтому граждане ЕАЭС должны учитывать и другие факторы для правильного расчета и уплаты НДФЛ.

Что влияет на размер налога на доходы физических лиц

В данном разделе рассмотрим различные факторы, которые могут оказывать влияние на вычисление размера налога на доходы физических лиц. Определение ставки налога на доходы физических лиц происходит на основе нескольких критериев, а именно:

1. Тип дохода

Величина налогового платежа зависит от типа дохода получаемого нерезидентом. Различные виды доходов могут быть облагаемыми или освобождаться от уплаты налога. Например, доходы от продажи недвижимости обычно облагаются налогом, в то время как доходы от продажи ценных бумаг могут быть освобождены от налогообложения.

2. Страна исхода дохода

Страна, в которой получен доход, также влияет на размер налога на доходы физических лиц для нерезидентов. Каждая страна имеет свои налоговые ставки и правила, которые определяют размер налогового платежа. Поэтому, в зависимости от страны, налоговая нагрузка может быть различной.

Важно отметить, что описание указанных факторов является общим и не включает все возможные влияния на размер налога на доходы физических лиц для нерезидентов. Конкретные условия и особенности налогообложения нерезидентов могут зависеть от законодательства и налоговых соглашений между странами.

Кто такие нерезиденты

Для нерезидентов существуют определенные правила и условия в отношении уплаты НДФЛ. Они должны учитывать особенности налогообложения и знать, какие доходы подлежат облаганию, а также каким образом производится расчет и уплата налога. Кроме того, важно учитывать место получения дохода, налоговый статус и другие факторы, которые могут повлиять на размер и порядок уплаты НДФЛ.

Основные положения для налогообложения нерезидентов

Для нерезидентов, работающих на территории России, применяются особые ставки НДФЛ, отличные от тех, которые применяются к резидентам. Кроме того, ставки могут зависеть от квалификации иностранного специалиста, а также от его налогового статуса.

Важно отметить, что для нерезидентов, работающих по патенту, также существуют особенности налогообложения. Их ставка НДФЛ может отличаться от ставок, применяемых к иностранным специалистам, не работающим по патенту.

Учет зарплаты и кадровый учет для нерезидентов

Расчет и уплата НДФЛ для нерезидентов требует особого внимания к учету зарплаты и кадровому учету. Работодатели и организации, принимающие на работу нерезидентов, должны внимательно следить за правильностью расчета и своевременной уплатой налога с доходов иностранных работников. Также необходимо учитывать возможные изменения в законодательстве, которые могут повлиять на порядок уплаты НДФЛ и обязанность работодателя.

Важно помнить, что налоговый статус нерезидента может измениться в зависимости от продолжительности пребывания на территории России или изменения цели пребывания. Поэтому необходимо внимательно отслеживать изменения статуса и своевременно принимать меры по корректировке уплаты налога.

Также следует отметить, что если нерезидент является самозанятым или индивидуальным предпринимателем, то ему также необходимо учитывать особенности налогообложения и выполнение соответствующих обязательств по уплате НДФЛ.

В итоге, налоговый резидент и нерезидент — это понятия, которые имеют различия в контексте налогообложения. Нерезиденты должны ознакомиться с особенностями уплаты НДФЛ, знать свой налоговый статус, ставки и условия налогообложения, чтобы правильно расчитывать и уплачивать налоги с доходов, полученных на территории России.

Расчёт зарплаты и кадровый учёт

Расчёт заработной платы для нерезидентов имеет свои особенности, поскольку они подпадают под отдельные налоговые ставки и правила. Для определения суммы начислений необходимо учесть различные факторы, такие как величина оклада, возможные дополнительные выплаты и социальные отчисления.

Кроме того, важным аспектом является кадровый учёт нерезидентов. В компании необходимо вести соответствующую документацию, содержащую информацию о сотрудниках-нерезидентах, их трудовых договорах, начислениях и удержаниях. Это важно с целью соблюдения требований налогового законодательства и контроля со стороны налоговых органов.

При расчёте заработной платы для нерезидентов важно учитывать специфические налоговые ставки и правила, которые могут отличаться от тех, которые применяются к налоговым резидентам. Также необходимо соблюдать все требования налогового законодательства для корректного заполнения и предоставления отчётности.

Кроме того, важно помнить о необходимости своевременного обновления кадровых данных и документации при изменении налогового статуса сотрудника-нерезидента. Такие изменения могут повлиять на размер начисляемой заработной платы и удержаний, а также на налоговые обязательства как работодателя, так и сотрудника.

Все вышеперечисленные аспекты связаны с кадровым учётом и правильным расчётом заработной платы для нерезидентов. Точное и своевременное выполнение этих задач поможет избежать нарушений налогового законодательства и минимизировать возможные финансовые риски для компании.

Как обстоят дела в 2024

В текущем году предусмотрены изменения в ставках НДФЛ для высококвалифицированных иностранных специалистов, которые работают на территории России по трудовому договору. Эти изменения в налоговом законодательстве направлены на привлечение иностранных специалистов в различные сферы российской экономики. Подробнее рассмотрим, какие ставки НДФЛ применяются в 2024 году для данной категории работников.

Ставки НДФЛ для высококвалифицированных иностранных специалистов

Высококвалифицированные иностранные специалисты, работающие в России по трудовому договору и имеющие статус налогового резидента, подпадают под особую ставку НДФЛ. В 2024 году такая ставка составляет 13%. Это означает, что при начислении заработной платы иностранного специалиста, работодатель должен учесть данную ставку и удержать соответствующую сумму налога с его заработной платы.

Важно учесть, что данная ставка применяется только в том случае, если доходы иностранного специалиста заработанные в России, не связаны с выполнением функций на руководящих должностях в организациях, либо управлении иностранными компаниями.

Также, ставка НДФЛ для высококвалифицированных иностранных специалистов может быть применена в случае, если иностранец работает в организации, которая имеет особый статус, например, резидент Сколково или технопарка.

Данные изменения в налоговом законодательстве способствуют привлечению высококвалифицированных специалистов из-за рубежа и повышению конкурентоспособности российских компаний на мировом рынке. Новые ставки НДФЛ создают более выгодные условия для иностранных специалистов, мотивируя их работать и вкладывать свои знания и опыт в развитие российских проектов и предприятий.

Ставки НДФЛ для высококвалифицированных иностранных специалистов

Данный раздел статьи посвящен обсуждению ставок НДФЛ, которые применяются к высококвалифицированным иностранным специалистам. Здесь мы рассмотрим особенности и условия, связанные с налогообложением доходов таких специалистов.

Особенности налогообложения

Высококвалифицированные иностранные специалисты, работающие в России, подпадают под определенные ставки НДФЛ. В настоящее время, ставка данного налога составляет 30% от общей суммы дохода. Такая ставка является обязательной для иностранных специалистов, независимо от их статуса или местоположения работы.

Изменения с 2025 года

С 2025 года планируются изменения в налоговом законодательстве, которые затронут ставки НДФЛ для высококвалифицированных иностранных специалистов. Новые ставки будут определены в зависимости от различных факторов, таких как сроки работы в России, уровень дохода и другие условия.

Необходимо отметить, что данные изменения могут иметь влияние на налогообложение иностранных специалистов и потребуют дополнительного изучения для правильного понимания и применения новых ставок.

Применение ставок НДФЛ

Ставки НДФЛ для высококвалифицированных иностранных специалистов применяются при расчете налоговых платежей, которые должны быть уплачены работником. Эти ставки влияют на конечную сумму налога, которая будет удержана из заработной платы работника.

Важно отметить, что ставки НДФЛ для иностранных специалистов работающих по патенту и для высококвалифицированных иностранных специалистов могут отличаться, и следует учитывать это при расчете налоговых обязательств.

Расчет и уплата НДФЛ являются важной составляющей деятельности иностранных специалистов, работающих в России. Правильное понимание и применение ставок НДФЛ поможет избежать нарушения налогового законодательства и предотвратить возможные финансовые проблемы.

Ставка НДФЛ для иностранца, работающего по патенту

Разберемся с вопросом о ставке налога на доходы иностранных граждан, которые работают в России по патенту. Каким образом определяется размер этого налога и какие особенности принимаются во внимание?

Расчет ставки НДФЛ для иностранца, работающего по патенту, основывается на нескольких критериях.

Во-первых, важно учесть место, где происходит получение дохода. В случае иностранца, работающего по патенту в России, налоговые правила применяются согласно месту фактического получения дохода. Это означает, что налоги будут начисляться в России, независимо от страны проживания иностранца.

Далее, налоговая ставка может зависеть от изменения налогового статуса иностранца. Если иностранный работник изменяет свой налоговый статус, например, становится налоговым резидентом России, ставка НДФЛ может быть скорректирована исходя из нового статуса.

Однако, ставка НДФЛ для иностранца, работающего по патенту, может быть изменена и в связи с другими факторами.

Например, ставка налога может зависеть от типа патента, по которому работает иностранец, а также от длительности срока его работы в России. В случае, если иностранный работник получает доходы с разных источников или имеет дополнительные доходы, такие как сдача в аренду недвижимости, налоговая ставка может быть скорректирована в соответствии с этими факторами.

Итак, ставка НДФЛ для иностранца, работающего по патенту, является гибкой и устанавливается с учетом различных факторов, таких как место получения дохода, налоговый статус, тип патента и дополнительные источники дохода.

Место получения дохода

Место получения дохода подразумевает место, где физическое или юридическое лицо получает свой доход. В случае нерезидентов, иностранцев и высококвалифицированных специалистов, это может быть зарубежная страна, где они работают или получают доход от своей деятельности.

Важно отметить, что место получения дохода может влиять на налоговые обязательства и статус налогового резидента. Например, если иностранный работник получает доход в другой стране, он может быть обязан уплатить налоги в соответствии с законодательством этой страны.

В случае изменения места получения дохода или переезда в другую страну, налоговый статус может также измениться. Это может повлечь за собой изменение налоговых ставок, обязанностей и правил налогообложения. Поэтому важно внимательно следить за своим налоговым статусом и консультироваться с профессионалами в области налогообложения при возникновении ситуаций, связанных с изменением места получения дохода.

Если налоговый статус изменился

В данном разделе рассмотрим случай, когда налоговый статус физического лица изменился в течение налогового периода. Это может произойти, например, при переходе от статуса налогового нерезидента к налоговому резиденту или наоборот, а также при изменении статуса от самозанятого или индивидуального предпринимателя к работнику по найму или наоборот.

Изменение налогового статуса может повлиять на порядок и размер уплаты налога на доходы физического лица. В случае изменения статуса, необходимо внести соответствующие изменения в расчетах и декларациях по налогу на доходы. Кроме того, возможны изменения в системе налогообложения, применимых ставках налога и правилах его уплаты.

Важно помнить, что изменение налогового статуса может повлиять на обязанности налогоплательщика и требует внимательного изучения соответствующих налоговых законов и нормативных актов. Возможно потребуется консультация специалиста или налогового консультанта для правильного расчета и уплаты налога после изменения налогового статуса.

При изменении налогового статуса важно также учесть возможные последствия для других налоговых показателей и обязанностей. Например, изменение статуса может повлиять на возможность применения определенных налоговых льгот или обязанность представления дополнительных отчетов и документов.

В целях соблюдения законодательства и установленных требований, рекомендуется внимательно следить за своим налоговым статусом и производить необходимые изменения в налоговых расчетах и декларациях при его изменении. Это позволит избежать возможных нарушений и штрафных санкций со стороны налоговых органов.

Что если исполнитель самозанятый или ИП

В данном разделе мы рассмотрим особенности расчета налога на доходы физических лиц для иностранцев, работающих в России в статусе самозанятых или индивидуальных предпринимателей.

Расчет налога для самозанятых

Самозанятые иностранные работники должны самостоятельно уплачивать налог на свои доходы, полученные от предоставления услуг на территории России. Размер налога составляет 4% от суммы дохода, однако существуют определенные особенности при его уплате.

Во-первых, самозанятые иностранцы обязаны регулярно подавать декларацию по налогу, в которой указывают полученные доходы за определенный период. Для этого им необходимо зарегистрироваться в специальной системе самозанятых и пройти процедуру идентификации.

Во-вторых, налоговые вычеты и льготы, применимые к налогу на доходы физических лиц, не распространяются на самозанятых. Иностранным самозанятым работникам следует учитывать этот момент при планировании своих финансовых средств.

Расчет налога для индивидуальных предпринимателей

Иностранные граждане, зарегистрированные в России в качестве индивидуальных предпринимателей, также обязаны уплачивать налог на свои доходы. Однако в данном случае налоговая база и размер налога определяются иными правилами.

Индивидуальные предприниматели могут применять упрощенную систему налогообложения, включающую единый налог или патентную систему. Единый налог предусматривает уплату фиксированной суммы в зависимости от вида осуществляемой деятельности, в то время как патент позволяет работать по заранее установленной ставке налога.

Для иностранных ИП также действуют определенные ограничения и требования в отношении проведения бухгалтерского учета и подачи отчетности. В этом случае рекомендуется обратиться к специалистам и получить профессиональную консультацию по ведению деловой деятельности в России.

| Вид деятельности | Ставка налога |

|---|---|

| Торговля | 6% |

| Услуги | 6% |

| Производство | 15% |

Важно отметить, что налоговые ставки и правила могут изменяться, поэтому регулярное обновление информации и соблюдение требований налогового законодательства являются необходимыми условиями для успешной деятельности иностранного ИП в России.

Гражданин и налоговый резидент – понятия разные

Понятие «гражданин» относится к лицам, имеющим гражданство определенной страны. Оно определяется на основе законодательства и обычно связано с определенными правами и обязанностями перед государством. Гражданство может влиять на налогообложение, особенно в контексте доходов, полученных в других странах.

С другой стороны, понятие «налоговый резидент» описывает статус человека для целей налогообложения. Налоговый резидент может быть как гражданином определенной страны, так и иностранным гражданином, проживающим в стране на постоянной или временной основе. Налоговый резидент обязан платить налоги на свои доходы, полученные как внутри страны, так и за ее пределами, в соответствии с налоговым законодательством.

Важно понимать, что гражданство и налоговый резидентский статус – это не одно и то же. Гражданин может быть налоговым резидентом или не быть им, в зависимости от его места проживания и других факторов. Также иностранный гражданин может быть налоговым резидентом, если он удовлетворяет условиям, установленным налоговым законодательством.

Поэтому, правильное определение и понимание понятий «гражданин» и «налоговый резидент» является важным шагом для учета налоговых обязательств иностранных граждан, работающих в другой стране. Каждое лицо должно быть внимательно осведомлено о требованиях, правилах и процедурах налогообложения, чтобы избежать проблем и несоответствий в своей налоговой деятельности.